Costruire un business plan (d’emergenza) in quattro mosse

06 Apr 2020

Una delle prime cose che le aziende dovranno fare non appena potranno riaprire dopo l’emergenza Covid 19 è quella di capire esattamente di quante risorse avranno necessità, in primo luogo, per sopravvivere, in secondo luogo, per tornare alla normalità operativa in un tempo più o meno ampio.

Stimare correttamente questo fabbisogno è essenziale per valutare l’entità del danno che questa crisi sanitaria ha provocato, e soprattutto per poter richiedere risorse ai soci, al sistema finanziario (prestiti) e a quello pubblico (incentivi) in modo preciso e professionale.

A tale scopo i consulenti finanziari (ramo professionale a cui apparteniamo) possono dare senz’altro una mano: perciò riteniamo in questa fase molto utile per le imprese non dotate di competenze specifiche e strutture interne dedicate, o che non abbiano la volontà o la possibilità di rivolgersi all’esterno, mettere a disposizione gratuitamente un modello di business plan semplificato e le linee guida per predisporlo nel miglior modo possibile.

Di seguito le informazioni per utilizzarlo al meglio, e in fondo il link al modello.

Qui invece un nostro tutorial su come si costruisce un business plan finanziario semplificato in quattro mosse:

La logica di fondo del business plan semplificato

Il business plan è parzialmente automatico, nel senso che si completa da solo (trovando la quadratura dell’attivo con quella del passivo), dopo avere inserito i dati previsionali in termini di ricavi e costi operativi, attività operative (investimenti, crediti non finanziari, scorte e liquidità operativa), passività operative (debiti non finanziari), mezzi propri (Capitale e Riserve) e debiti finanziari a medio-lungo termine.

La logica sottostante è quella di una procedura di calcolo iterativa che consente che le poste di quadratura si adeguino in funzione delle risorse generate e assorbite dall’azienda in ogni esercizio. Semplificando, si tratta di un sistema iterativo del tipo:

+/-Utile → +/-Autofinanziamento → +/-Debiti Finanziari a breve → +/-Interessi Passivi → +/-Utile

Seguendo tale logica, qualora l’impresa non disponesse di risorse finanziarie sufficienti per la copertura del proprio fabbisogno finanziario, i debiti finanziari a breve termine aumentano automaticamente fino a raggiungere il valore necessario per assicurare la copertura del fabbisogno; qualora invece l’impresa generi liquidità in eccesso rispetto al proprio fabbisogno i debiti finanziari a breve termine esistenti vengono rimborsati e l’eventuale ulteriore liquidità residua viene aggiunta nell’attivo alla voce Liquidità e, insieme alla liquidità operativa prevista, determina il valore della voce disponibilità finanziarie.

Trattandosi di modello efficace ma estremamente facilitato lo stesso gioco forza si basa su diverse ipotesi semplificatrici, come ad esempio l’aggregazione della voce Investimenti, Circolante, Passività Correnti, il calcolo delle imposte sul reddito e il pagamento delle stesse nel medesimo esercizio di competenza, il reinvestimento integrale degli utili via via prodotti, ecc… che lo rendono adatto a chi non ha competenze specifiche in materia di analisi e modellistica finanziaria, e necessita di un metodo veloce ed efficace di previsione del fabbisogno finanziario aziendale.

Di seguito i quattro passi per redigere il business plan.

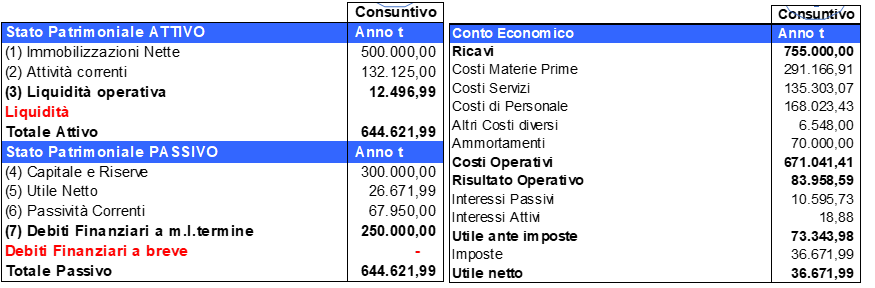

Step 1 – Inserimento dei dati dell’ultimo bilancio annuale disponibile

Il punto di partenza del business plan semplificato prevede l’inserimento manuale dei dati di bilancio riferiti all’ultimo esercizio disponibile (suggeriamo di partire con il bilancio 2019 consuntivo o comunque pre-consuntivo). Non si tratta di inserire l’intero bilancio ma una sua versione ridotta (riclassificata), come riportato nelle tabelle che seguono.

L’inserimento dell’ultimo anno disponibile è utile perché permetterà di verificare la coerenza delle previsioni, sia a livello economico che finanziario, attraverso il controllo di qualità di cui parleremo più avanti.

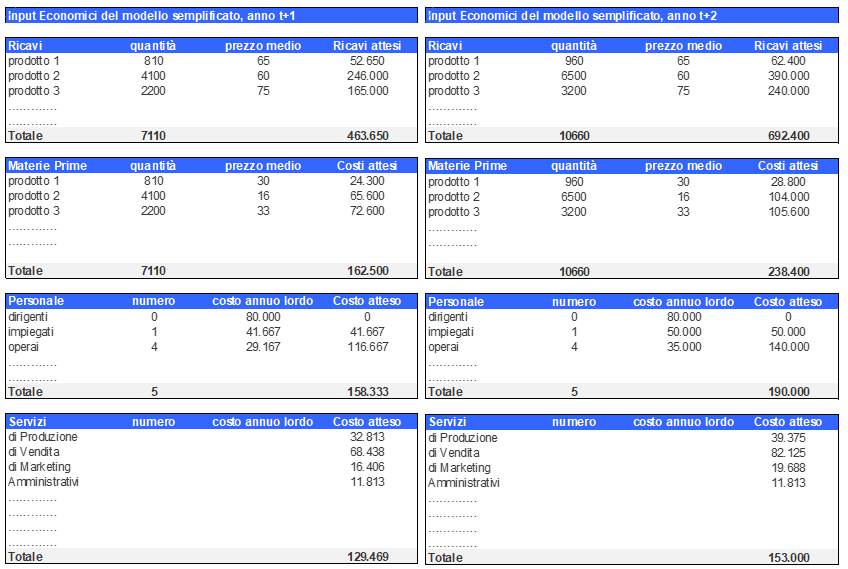

Step 2 – Inserimento dei dati economici di input del business plan

Il secondo step consiste nel fare, con esclusivo riferimento al primo e al secondo anno di previsione (dove il primo è il 2020, che si presume sarà caratterizzato da un importante calo delle vendite), la stima puntuale dei ricavi (fatturato) e dei principali costi operativi (materie prime, costi per servizi, costi di personale) usando, dove possibile, la logica del PxQ (prezzo medio di vendita x quantità vendute) e del CxQ (costo medio di acquisto x quantità acquistate). Il suddetto approccio al calcolo del fatturato (diviso per prodotti/famiglie di prodotti) e dei costi delle materie prime (divisi per prodotti/famiglie di prodotti) è un elemento che conferisce qualità a tutto il processo di costruzione del business plan. Lo stesso si può dire per quanto attiene al Costo del lavoro (numero addetti, suddivisi per tipologia, x costo annuo).

Per gli anni successivi (terzo e quarto di previsione) la stima dei ricavi avverrà in funzione dei tassi di crescita attesi (step 3), mentre i costi operativi verranno calcolati automaticamente mantenendo inalterato il peso percentuale degli stessi sulle vendite.

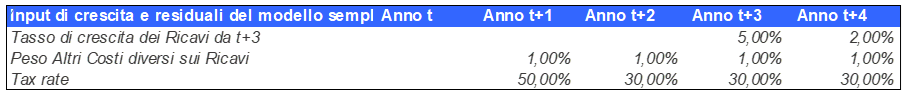

Step 3 – Inserimento dei dati di crescita delle vendite e dei dati residuali del business plan

Il terzo step del modello prevede l’inserimento, a partire dal terzo anno di previsione, dei tassi di crescita attesi sui ricavi (fatturato).

Successivamente occorrerà impostare manualmente il peso degli “Altri Costi diversi” da quelli precedentemente esaminati (si tratta dei costi accessori, quali le perdite su crediti, le imposte e tasse non sul reddito, come ad esempio l’IMU o la tassa sui rifiuti, ecc…). Il consiglio è di individuare il peso di tale voce sui ricavi in linea con quella dell’ultimo esercizio consuntivo normale (prima della crisi).

Infine il terzo step richiede l’inserimento del tax rate ovvero dell’aliquota di imposta, calcolata come rapporto fra le imposte e il reddito ante imposte. Anche in questo caso, se abbiamo a che fare con una realtà che ha chiuso l’ultimo esercizio (2019) con un risultato positivo, il consiglio è di mantenere il medesimo peso di tale voce (non più sui ricavi ma sul reddito ante imposte), tenendo però conto che le perdite eventualmente prodotte (ad esempio nel 2020, anno della crisi sanitaria), verrebbero fiscalmente “riprese” (andando a ridurre il reddito imponibile) negli esercizi successivi, nel limite dell’80% del reddito. A fronte, cioè, di una perdita nell’esercizio t+1 di 100, se nell’esercizio t+2 l’azienda produce un reddito di 50, potrà portare in detrazione dalla base imponibile, al massimo, un ammontare pari all’80% dell’utile di t+2, ovvero 50×80%=40, quindi pagare le imposte su una base imponibile ridotta, e così per gli esercizi a venire fino all’assorbimento della perdita generata in t+1. Di ciò occorrerà tenere conto quando si stabilisce l’aliquota tax rate, come nell’esempio che segue.

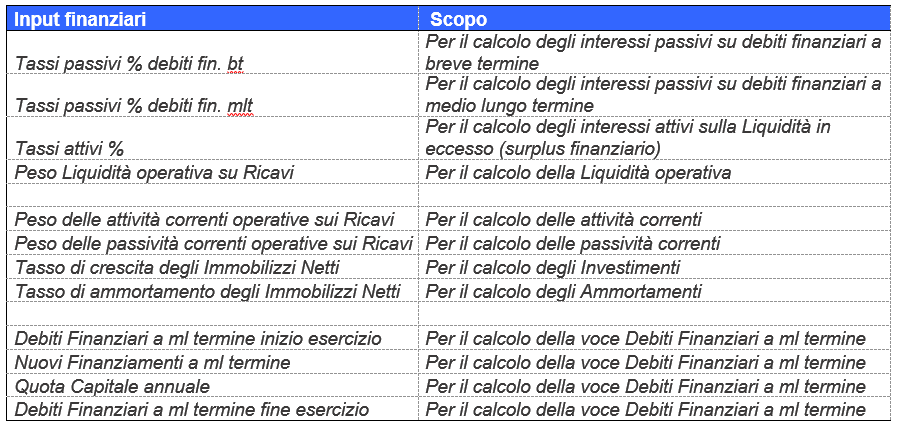

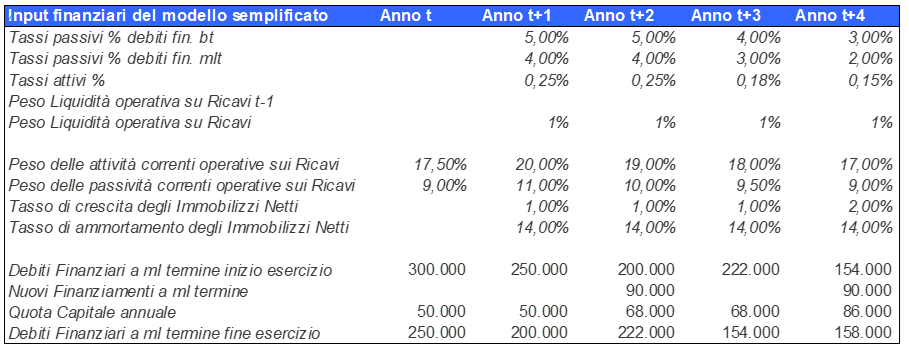

Step 4 – inserimento dei dati finanziari del business plan

L’ultimo passo consiste nel fornire le informazioni di carattere finanziario, utili per calcolare gli interessi attivi e passivi, l’ammontare di Liquidità Operativa (quella parte di Liquidità che l’impresa deve sempre mantenere sul conto corrente, ad esempio per il pagamento degli stipendi e degli imprevisti, e che differisce dalla Liquidità in eccesso, che troviamo con carattere rosso nel modello, che rappresenta un surplus e produce interessi), il peso delle attività e delle passività correnti sui ricavi (fra le attività troviamo soprattutto le Scorte e i Crediti commerciali e tributari, fra le passività troviamo soprattutto i Debiti commerciali e quelli tributari), il tasso di crescita degli Immobilizzi (che dovrebbe essere coerente con la crescita delle vendite) e quello di ammortamento (in funzione della vita utile degli investimenti). L’ultima parte riguarda le informazioni sui debiti finanziari a medio e lungo termine.

Questo l’esempio che troverete nel modello di business plan:

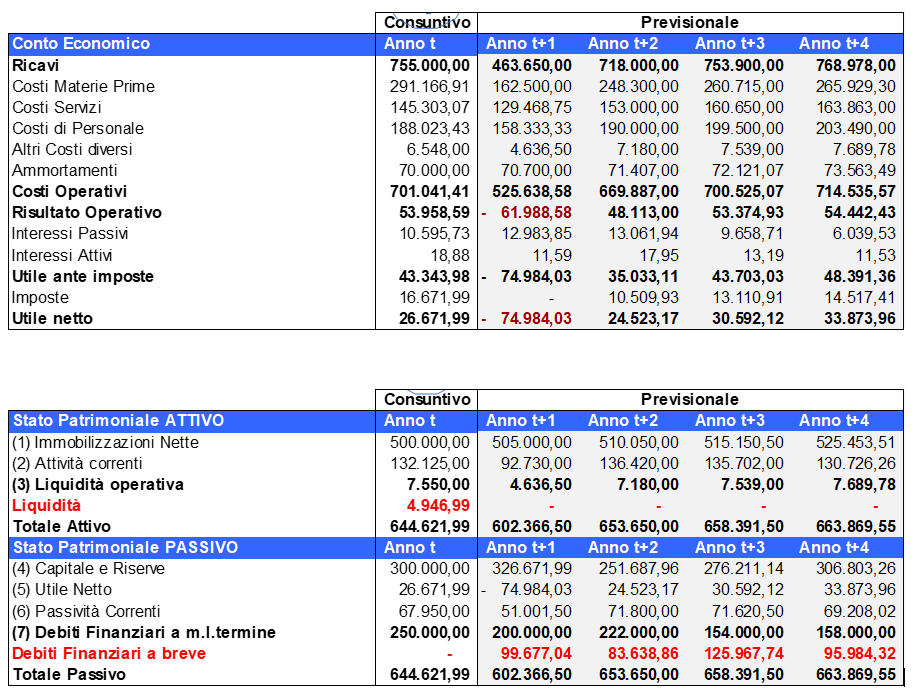

Risultato del business plan

Una volta inseriti i dati di cui abbiamo parlato fino ad ora il file elabora il business plan, che viene presentato sotto forma di Bilanci sintetici previsionali.

Nell’esempio possiamo osservare il forte calo delle vendite nel t+1, cui segue una perdita di esercizio, quindi un aumento del peso del circolante, che nell’insieme producono un incremento del debito bancario a breve termine (che corrisponde all’aumento del fabbisogno finanziario che stavamo cercando).

Negli esercizi successivi si osserva il ritorno ad una normale situazione economica (in termini di volume d’affari e redditività), l’alleggerimento del circolante, e quindi la riduzione del debito finanziario.

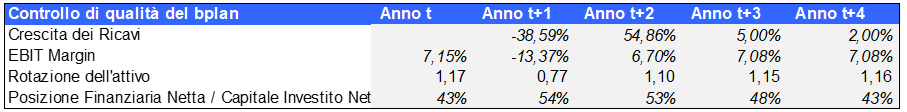

Il file consente infine di valutare la qualità del business plan attraverso quattro indicatori:

- La crescita dei ricavi: deve essere coerente con la situazione attuale e le prospettive

- L’EBIT margin (rapporto fra il reddito operativo EBIT e le vendite): se tale indicatore migliora in maniera sensibile rispetto al passato può significare che l’impresa è in grado di produrre a minori costi oppure che a parità di costi intende vendere a prezzi più elevati, o infine che ha mutato la politica degli ammortamenti. Affinchè tali migliori performance siano credibili, nella parte descrittiva del business plan devono essere illustrate chiaramente le ipotesi alla base di tale maggiore redditività.

- La Rotazione dell’attivo (rapporto fra le vendite e il totale attivo patrimoniale): si tratta di una misura dell’efficienza aziendale (più alta è la rotazione più l’impresa è efficiente) che risente da un lato delle politiche commerciali dell’impresa (vendite per addetto, dilazioni alla clientela, tempi di giacenza del magazzino, tempi di pagamento ai fornitori) e dall’altro dalla necessità di investimenti in immobilizzazioni. Anche in questo caso se il business plan prevede sensibili miglioramenti nella rotazione del capitale investito, legati a minore fabbisogno di immobilizzi oppure a tempi di magazzino e incasso più rapidi o a tempi di pagamento più lunghi, occorre che vi sia una giustificazione logica e sostenibile nella parte descrittiva

- La Struttura finanziaria (rapporto fra debito finanziario netto / e debito finanziario netto + capitale netto): appare chiaro che se la struttura finanziaria del business plan cambia significa che è mutata la strategia finanziaria. Questo può accadere perché aumenta la capitalizzazione (ci sono apporti di risorse da parte dei soci, oppure si tratta di utili reinvestiti). Se aumenta la capitalizzazione di conseguenza si riduce il debito finanziario e quindi migliora il rating e dovrebbero ridursi i tassi sulla base dei quali si stimano gli interessi passivi (se ne tiene conto nel business plan?). Oppure il caso opposto è quello di un aumento della leva finanziaria: in questo caso occorrerà valutare se tale aumento è giustificato e coerente rispetto allo scenario economico o ai mezzi a disposizione da parte dell’impresa (ivi comprese le garanzie accessorie al credito). Di tale aumento della leva finanziaria poi se ne dovrà tenere conto in termini di peggioramento di rating e aumento del costo del debito.

Dalla tabella è possibile notare come dopo un rilevante calo dei margini avvenuto nel t+1 in seguito alla crisi sanitaria, frutto della perdita di fatturato, si prevede che l’azienda torni gradualmente a vendere e quindi a riallineare l’EBIT ai livelli pre-crisi.

Stessa cosa si può dire per il fabbisogno di attivo, che aumenta durante il periodo della crisi (difficoltà a ridurre le scorte e a incassare), come evidente dalla riduzione della rotazione dell’attivo. Al contrario il fabbisogno di capitale diminuisce negli anni successivi in modo graduale riportandosi ai valori dell’anno t (2019).

Di conseguenza anche il peso dell’indebitamento finanziario segue lo stesso trend, aumentando nel periodo t+1/t+2 e riducendosi successivamente per portarsi a valori in linea con quelli pre-crisi.

Premete qui per scaricare gratuitamente il modello Excel del business plan semplificato.